La prossima volta vado al mare

Nell’alternativa, in una torrida domenica di agosto, tra il mettermi in auto in direzione Pesaro, Fano o Senigallia (a Fossombrone siamo ancora sprovvisti di mare) per farmi un bel bagno rinfrescante o, invece, sedermi alla scrivania, accendere il pc e con l’aria condizionata a palla iniziare a scrivere un nuovo articolo sul “magico mondo degli investimenti” non ho avuto dubbi: me ne sono restato a casa (con piena gioia di mia moglie poco amante della tintarella) per parlare di una situazione particolare in cui da qualche tempo si trovano i mercati azionari internazionali.

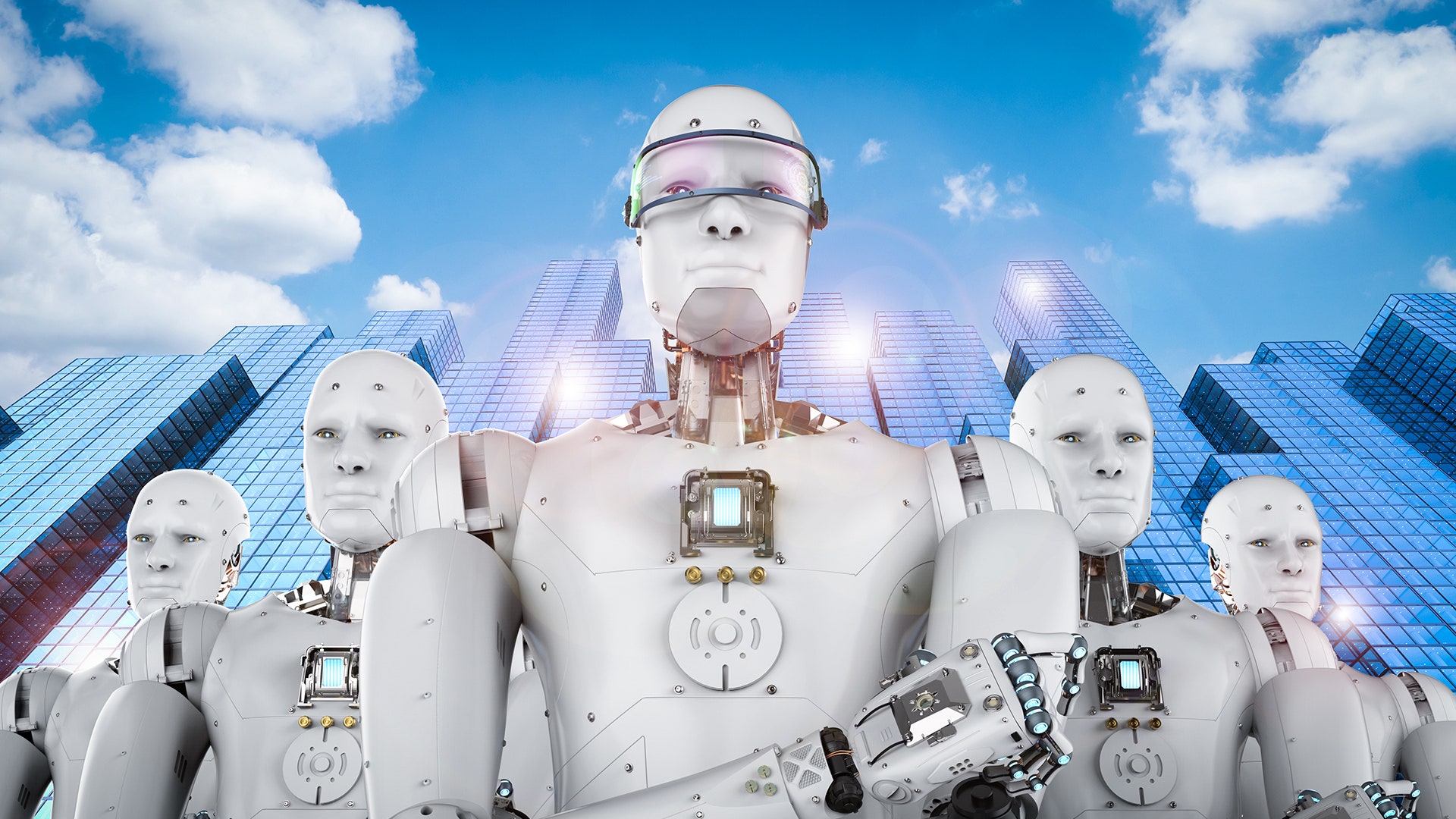

Mi riferisco cioè al rialzo dell’ultimo anno degli indici azionari che più che un movimento di ripresa diffuso e generalizzato, è stato il frutto di un eccezionale crescita dei prezzi delle azioni di poche ma gigantesche società che, a causa del loro enorme valore di mercato (Apple ha una capitalizzazione pari al Pil della Francia, Nvidia a quello dell’Italia …), hanno anche un grande peso negli indici

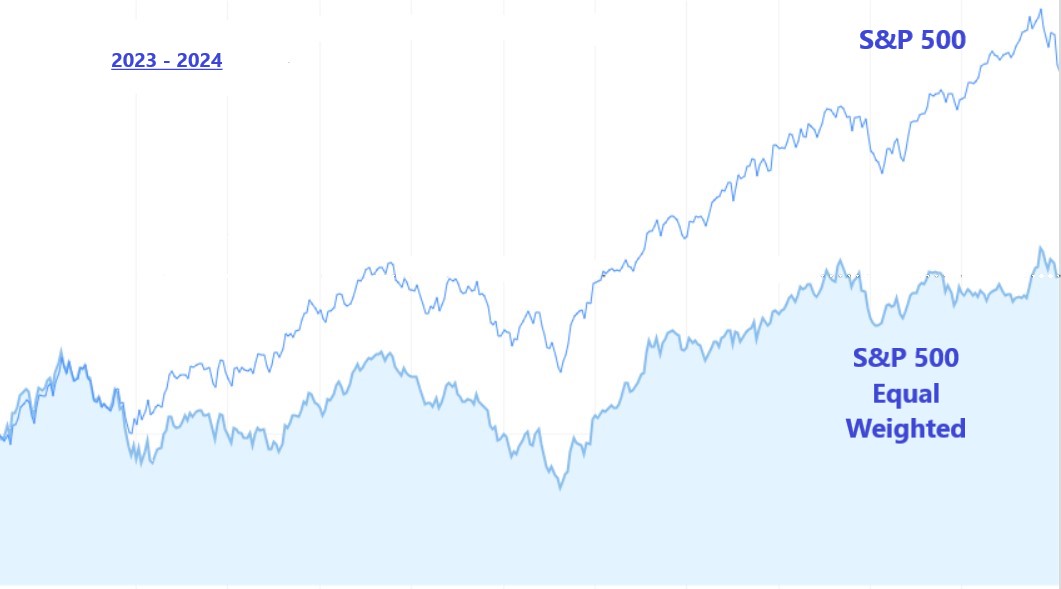

Tant’è vero, ad esempio, che l’S&P 500 (uno degli indici principali di Wall Street) è salito nel 1° semestre 2024 di ben il 15% grazie all’exploit delle azioni delle “Magnifiche 10” (Apple, Microsoft, Nvidia, Alphabet, Amazon, Saudi Aramco, Meta, TSMC, Berkshire Hathaway, Eli Lilly) che per capitalizzazione pesano quasi quanto le restati 490 società dell’indice.

Nello stesso periodo il medesimo indice (S&P 500) nella versione “Equal Weighted” - dove cioè le azioni delle 500 società statunitensi sono pesate tutte alla stessa maniera - ha realizzato un ben più “modesto” + 4%.

(A onor di cronaca nelle ultime settimane la situazione è un pochino rientrata con l’indice principale a + 16% e quello “equal weighted” a + 8%).

Quindi pur essendo innegabile che tali mega società stanno continuando a realizzare enormi profitti e sono, probabilmente, le meglio “attrezzate” per cogliere le opportunità di sviluppo offerte da innovazione tecnologica ed intelligenza artificiale, è altrettanto vero che quegli investitori che avessero portafogli particolarmente focalizzati su di esse, dovrebbero rendersi bene conto dei rischi derivanti da questa concentrazione: rischi sia di volatilità (cioè di forte oscillazioni dei prezzi) che di credito (se anche una di queste mega-aziende dovesse un domani affrontare una crisi, l'impatto potrebbe essere significativo).

A tal riguardo è, quindi, essenziale verificare se la tipologia degli strumenti finanziari detenuti sia prevalentemente quella dei fondi “passivi” e/o etf, cioè di quegli strumenti che replicano pedissequamente la composizione degli indici azionari (con conseguente presenza dominante dei soliti “titoloni”).

In tal caso il mio consiglio è quello di ridurre il peso di tali prodotti “passivi” a vantaggio di selezionati strumenti di risparmio “attivi”, caratterizzati da una oculata, seria e professionale attività di gestione, selezione ed investimento in quelle che sono a livello internazionale le azioni delle società con le migliori prospettive di crescita e rivalutazione (prescindendo dalle dimensioni: quindi non solo delle aziende “Extra Large”)

Con questo termino, inviando a tutti un “caldo” saluto.

(E la prossima domenica ho già deciso: vado al mare !)

Filippo Cordella

Top Private Banker

Fideuram-Intesa Sanpaolo Private Banking

Ancona-Civitanova-Jesi-Senigallia-Pesaro

Cell: 3200222185